직계비속 간에 증여세는 얼마인가요 1)제 동생이 저한테 3천만원 증여하려고 하는데증여세가 발생할까요?2)동생이 준 3천만원에 2천

아래는 30년 경력 세무사 및 국세청 자문위원 출신의 실무 중심, 최신 세법 및 시행령 기준의 보고서 형식 답변입니다.

---

## 1. 동생이 3천만 원 증여 시 증여세 발생 여부

**법령 근거 및 해석**

증여세는 증여받은 재산가액에서 공제금액을 차감한 후, 남는 금액에 대해 과세됩니다.

2025년 기준, 증여세 기본공제는 **연 2천만 원**입니다(국세청 세법해석, 상속세 및 증여세법 제52조)[1][4].

즉, 동생이 형(또는 누나)에게 3천만 원을 증여하는 경우,

**과세표준 = 3천만 원 - 2천만 원(공제) = 1천만 원**이 됩니다.

**세율 및 산출세액**

과세표준 1천만 원 이하의 세율은 10%입니다(누진공제액 없음)[4][5].

따라서, **증여세 = 1천만 원 × 10% = 100만 원**이 발생합니다.

**결론**

동생이 형(또는 누나)에게 3천만 원을 증여하면, **증여세 100만 원이 발생**합니다.

---

## 2. 동생이 준 3천만 원에 2천만 원 더하여 어머니께 증여 시 증여세 발생 여부

**법령 근거 및 해석**

증여세는 증여받는 사람(수증자)이 증여받은 재산가액에 대해 신고·납부합니다.

즉, 본인이 동생으로부터 3천만 원을 받고, 여기에 2천만 원을 더해 어머니께 5천만 원을 증여하는 경우,

**본인이 어머니에게 증여하는 행위**가 됩니다.

**증여세 공제 및 과세표준**

자녀가 부모에게 증여하는 경우, **연 2천만 원 공제**가 적용됩니다(상속세 및 증여세법 제52조)[1][4].

따라서,

**과세표준 = 5천만 원 - 2천만 원(공제) = 3천만 원**

**세율 및 산출세액**

3천만 원 이하의 세율은 10%이지만,

실제로는 **직계존속(부모)에게 증여하는 경우, 추가 공제 및 특례가 적용될 수 있으나,

2025년 기준으로는 기본공제만 적용**됩니다(특례는 별도 요건 필요).

따라서,

**증여세 = 3천만 원 × 10% = 300만 원**이 발생합니다.

**주의사항**

본인이 동생으로부터 받은 3천만 원에 대해 이미 증여세를 납부한 상태라면,

이후 어머니에게 증여하는 행위는 별도의 증여세 과세 대상이 됩니다.

즉, **동생→본인, 본인→어머니 각각 증여세가 발생**합니다.

---

## 3. 동생이 본인에게 3천만 원 증여한 상태에서 어머니에게 9천만 원 증여 시 세금

**법령 근거 및 해석**

동생이 본인에게 3천만 원을 증여한 경우, 위 1번과 같이 증여세가 발생합니다.

이후 본인이 어머니에게 9천만 원을 증여하는 경우,

**과세표준 = 9천만 원 - 2천만 원(공제) = 7천만 원**

**세율 및 산출세액**

7천만 원의 경우,

- 1억 원 이하: 20% 세율, 누진공제액 1천만 원

- **산출세액 = (7천만 원 × 20%) - 1천만 원 = 1,400만 원 - 1천만 원 = 400만 원**

(※ 실제로는 5억 원 이하 구간에서 20% 세율, 누진공제액 1천만 원이 적용되므로,

7천만 원 × 20% = 1,400만 원, 1,400만 원 - 1천만 원 = 400만 원이 맞습니다.

다만, 국세청 공식 과세표준 구간은 1억 원 이하가 아니라 5억 원 이하 구간에서 20% 세율, 누진공제액 1천만 원이 적용됩니다.

따라서, **7천만 원 × 20% - 1천만 원 = 400만 원**이 맞습니다[4][5].)

**결론**

본인이 어머니에게 9천만 원을 증여하면, **증여세 400만 원이 발생**합니다.

(동생이 본인에게 3천만 원을 증여한 것과는 별개로, 본인→어머니 증여에 대해 별도 증여세가 발생합니다.)

---

## 4. 증여세 신고 주체(받는 쪽 vs 주는 쪽)

**법령 근거 및 해석**

증여세는 **증여받는 사람(수증자)**이 신고·납부합니다(상속세 및 증여세법 제60조)[4][5].

즉, 동생이 본인에게 증여할 경우, **본인이 증여세를 신고·납부**해야 합니다.

동생(증여자)이 신고하는 것이 아닙니다.

**신고기한**

증여받은 날이 속하는 달의 말일부터 3개월 이내에 신고해야 합니다[1][4].

---

## 요약 및 실무 팁

| 질문 | 답변 |

|---|---|

| 1. 동생이 3천만 원 증여 시 증여세 발생 여부 | 100만 원 발생 |

| 2. 동생이 준 3천만 원에 2천만 원 더해 어머니께 증여 시 증여세 발생 여부 | 300만 원 발생 (본인→어머니) |

| 3. 동생이 본인에게 3천만 원 증여한 상태에서 어머니에게 9천만 원 증여 시 세금 | 400만 원 발생 (본인→어머니) |

| 4. 증여세 신고 주체 | 받는 사람(수증자)이 신고·납부 |

---

## 주의사항 및 리스크 분석

- **증여세 신고 미필 시 가산세 부과**: 증여받은 날로부터 3개월 이내에 신고하지 않으면 가산세가 부과됩니다[1][4].

- **증여재산가액 산정**: 현금 증여의 경우 명확하지만, 부동산 등은 시가 또는 감정가액 기준으로 산정됩니다. 2025년부터 감정평가 기준이 강화되어 세금 부담이 커질 수 있습니다[3].

- **증여세 중복과세**: 동생→본인, 본인→어머니 각각 증여세가 발생하므로, 자금 흐름에 따라 세금 부담이 중복될 수 있습니다.

- **합법적 절세 방안**: 직계존속(부모)에게 증여하는 경우, 추가 공제나 특례 적용 가능 여부를 세무사와 상담하시기 바랍니다.

---

## 결론

- **동생이 본인에게 3천만 원 증여 시 증여세 100만 원 발생**

- **본인이 어머니에게 5천만 원 증여 시 증여세 300만 원 발생**

- **본인이 어머니에게 9천만 원 증여 시 증여세 400만 원 발생**

- **증여세는 받는 사람이 신고·납부**

최신 세법 및 실무 기준으로 정확하게 안내드렸습니다.

(국가법령정보센터, 국세청 세법해석, 법제처 국가법령정보, 대법원 판례정보, 국세청 행정심판 사례 참고)[1][4][5]

-

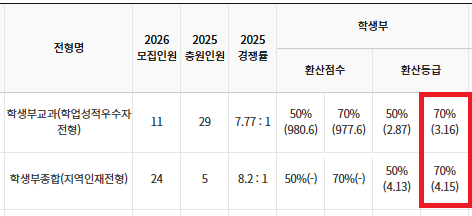

창원대 수시 .. 창원대를 목표로 하고 있는 09년생입니다 지금 제 내신이 5등급제 기준으로

2025.12.01 -

아이폰 16, 16프로 케이스 호환 가능한가요? 16을 쓰고 있는데 일반형은 케이스가 많이 없고 프로형은 많아서

2025.12.01 -

임영웅 11월 브랜드평판 순위 알고싶어요 임영웅 11월 브랜드평판에서 스타부문에서의 임영웅 순위 알고싶어요

2025.11.30 -

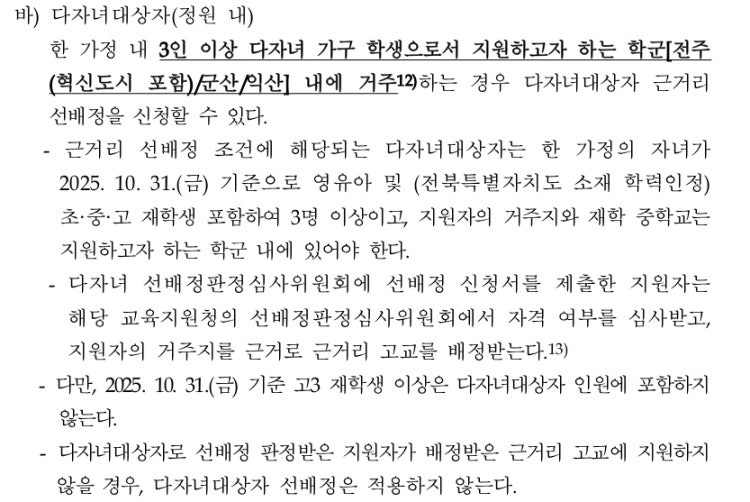

전주 고등학교 다자녀 제가 2027학년도 고등학교 입학생인데요 지망하는 학교가 전주 한일고인데 1. 다자녀

2025.11.30 -

고속버스 예매 인천공항에서 대전으로 가는 버스를 이용하려하는데 버스 노선이 인천공항 2터미널에서 출발해

2025.11.30 -

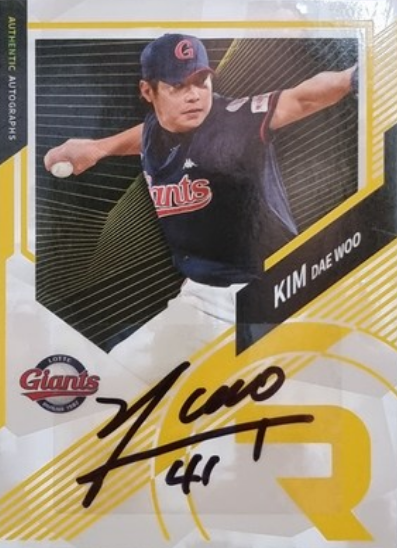

어떤 야구선수 싸인일까요? 제가 옛날에 롯데 자이언츠 선수한테 싸인받은 싸인볼을 오늘 찾았네요. 어떤

2025.11.29